家計をちゃんと管理したいけど、自分のやり方があっているか分からない…

なにかいいツールはある?

こんにちは!らくーん(@raccoon__FIRE)です。

20代のサラリーマン投資家です。

家計管理をしていると、

自分の方向性はあっているのかしら…

と感じることがありますよね。

身近な人とお金の話をするのも気が引けますし、自分の家計を客観的に評価するのって意外に難しいものです。

実際にぼくも同じような悩みを持っていたのですが、先日良いツールを見つけました。それが、マネーフォワードの「おかねせんせい」というツールです。

まだベータ版ではありますが、無料で利用できるうえに、「家計を客観視する」という悩みを解決してくれます。

そこで今回は、マネーフォワードのおかねせんせいの使い方や、実際に使ってみた感想をレビューしていきます。

この記事を読むと分かること

- マネーフォワード「おかねせんせい」の使い方が分かる!

- 自分の家計管理を客観的に見れるようになる!

マネーフォワードおかねせんせいとは?

まずは「おかねせんせい」の簡単なサービス紹介から。

公式サイトの文章を引用しました。この文章から分かるように「おかねせんせい」のポイントは2つです。

- 「誰もがお金を貯めて増やすこと」ができる

- アドバイスを受けながら貯金や資産運用ができる

ちなみに利用は無料です。

実際の画面はこんな感じ。

「使える」「貯める」「増やす」「未来の資産」という4つの項目から構成され、それぞれについて評価してくれます。

ぼくは現段階ではすべて最高の状態をキープできています。

「完璧です!!」というコメントがうれしい。

このように、自分の家計を客観的に分析してくれる上、モチベーションアップのための一言もかけてくれます。

資産形成ってけっこう孤独な闘いなんですが、このようにモチベーションを支えてくれるのはけっこううれしいですね。

マネーフォワード「おかねせんせい」のいいところ

ぼくがおかねせんせいを実際に使ってみていいと思った点は3つです。

- お金に関する本質的な知識・習慣が身につく

- 褒められると気持ちいい

- フィードバックが得られる

具体的に説明していきます!

お金に関する本質的な知識・習慣が身につく

一つ目のメリットは「お金に関する本質的な知識・習慣が身につく」です。

おかねせんせいには、先ほど紹介した機能のほかに「おかねのきほん7」というコラムがあります。

このコラムがなかなかの骨太な内容で、7つの要点で資産形成の基礎を網羅しています。

具体的には、

という資産形成の王道プロセスを学べる内容となっています。

基本的には資産形成には一発逆転の道はないと思っています。「家計黒字化→貯金→余剰資金を投資」というベースがなければ、長期的には資産形成を成功させることは難しいです。

仮に投資やギャンブルで一発当てたとしても、健全な家計管理のスキルがない人はすぐにお金が底を尽きてしまいます。

ローマは一日にして成らず。

そういった意味では、このコラムに従っていくだけで資産形成の基礎が身につくというシステムは非常に画期的だと思います。

褒められると気持ちいい

2つ目は「褒められると気持ちいい」ということです。

なんだかものすごく単純で頭が弱そうな理由ですが、「褒められる体験」というのは非常に重要だと思います。

資産形成とは、ある意味自分と向き合う「苦行」のようなものなので、他人に褒められるという機会はまずないです。

結局、先月よりも1万円節約できたとしても、それを褒めてくれる人はいません。完全に自己満足の世界です。

資産を他人に見せることなんてまずないもんねぇ…

そんな背景もあってか、画面を開いたときにいろんなパターンでポジティブな言葉をかけてもらえるのは純粋にうれしいんですよね。

人間って意外と単純で、こんな「小さなきっかけ」があるだけでも動機付けになったりするものです。

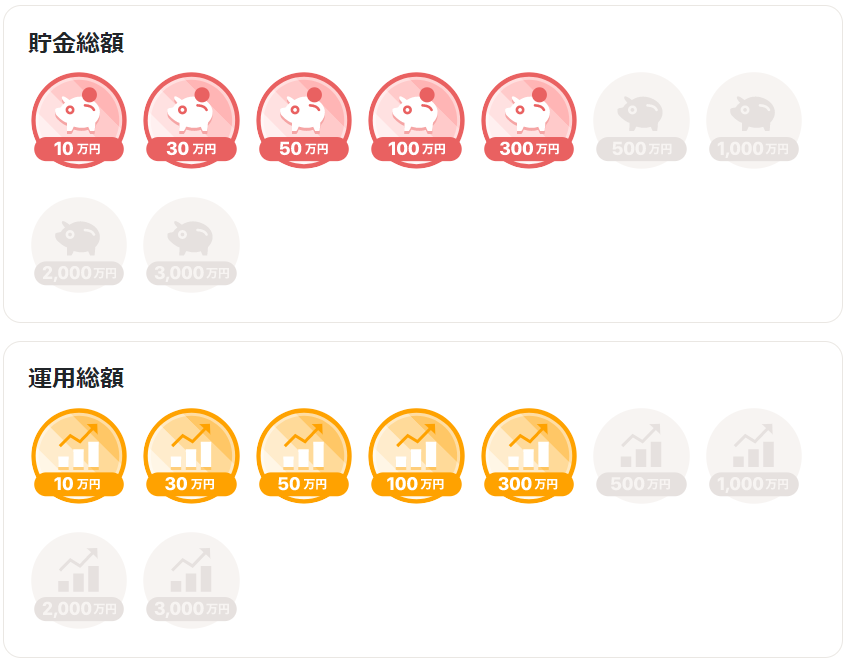

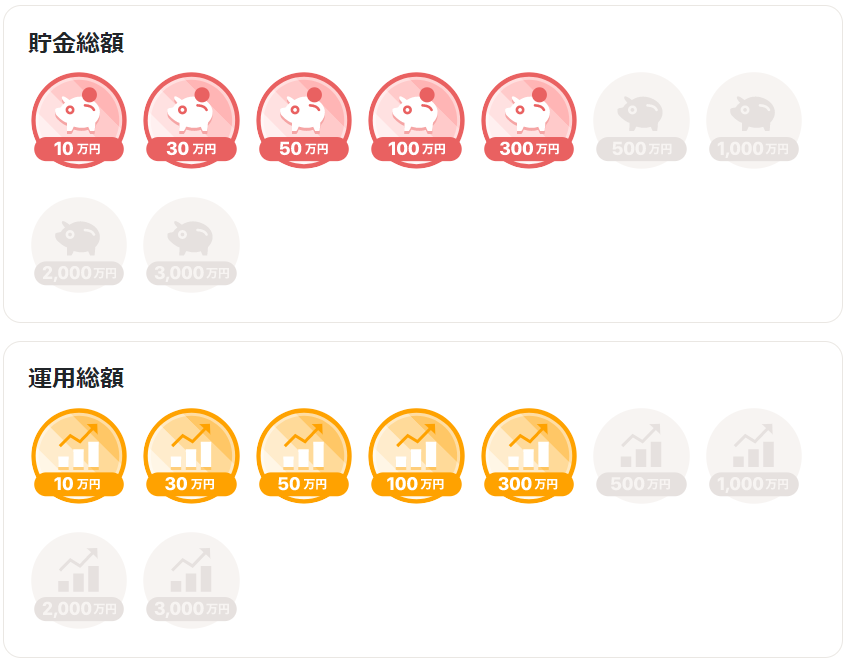

また、おまけ要素的に実装されている「バッジ機能」もうれしいです。

ログイン日数や達成した貯金総額、運用総額などによってバッジを入手することができます。

「これをたくさん集めると何かいいことがあるか」と言われたらそういうわけではないのですが、なぜだか自分の中の「コレクター魂」が揺さぶられます。

子どものころにジムリーダーを倒して、ひたすらバッジを集めた感覚に似ている…

資産形成もバッジ集めのように「ゲーム化」してしまえば、意外と楽しみながらできるようになるのかもしれません。

「お金を貯める習慣が身につく」ということがゴールなわけで、それを達成するためには利用できるものは利用していきましょう。

フィードバックがもらえる

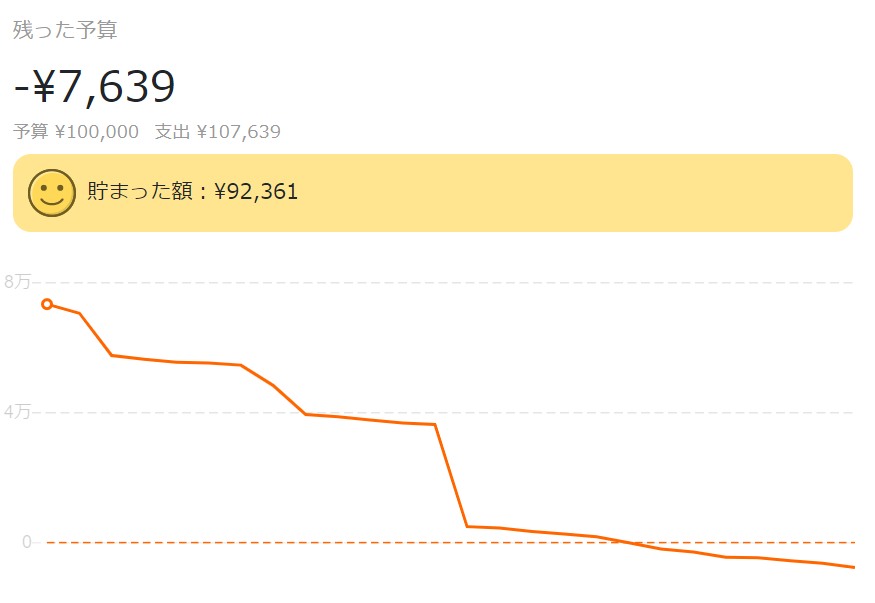

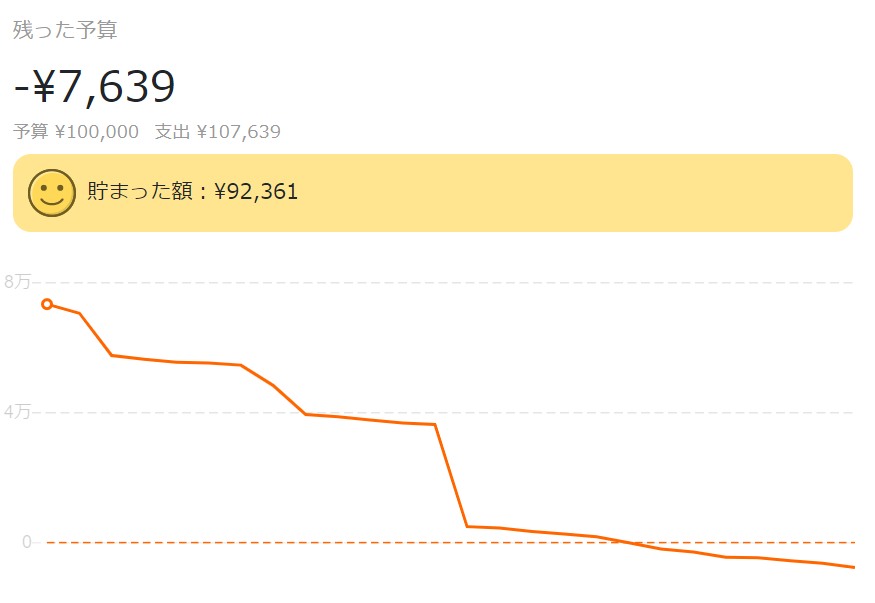

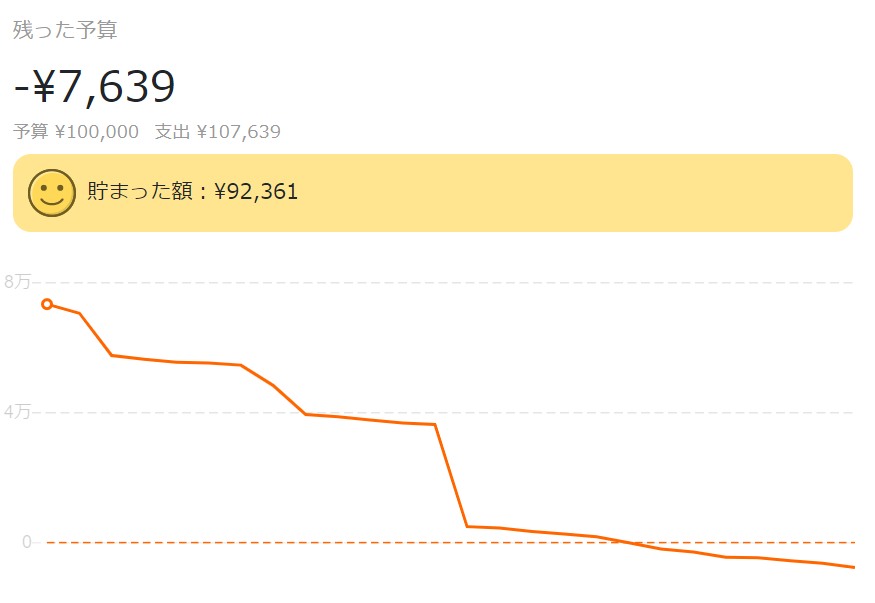

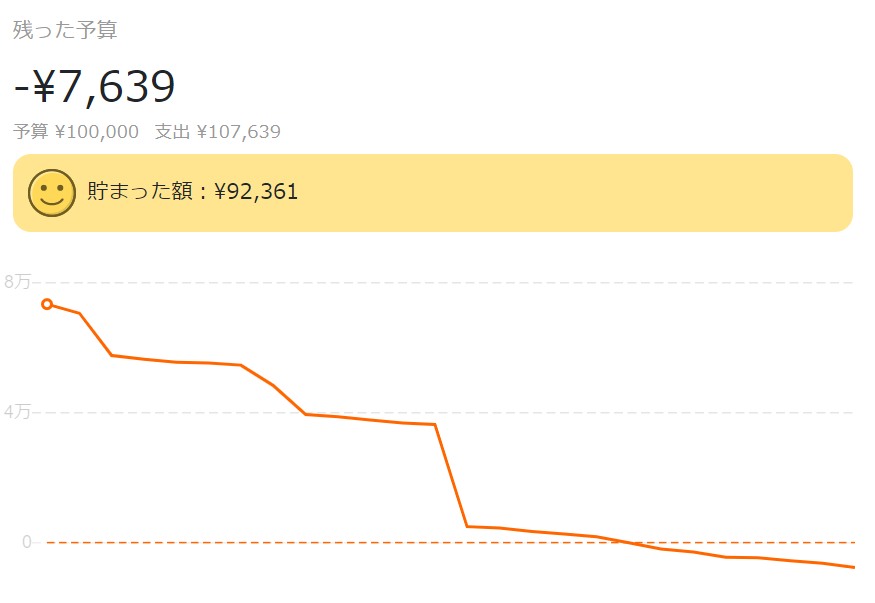

最後に「フィードバックがもらえる」ということです。

今までは「目標を無事達成できたとき」のことのみを話してきましたが、目標を達成できなければしっかり叱ってくれます。

ぼくは月の予算を10万円に設定しているのですが、月の支出が10万円を超えたらしっかりご指導いただきました。

気を引き締め直すきっかけになるね!

このように、使いすぎの月はしっかり知らせてくれるのもいいポイントです。

マネーフォワード「おかねせんせい」の4つの機能

次に「おかねせんせい」の4つの機能について紹介していきます。

冒頭に紹介した通り、「おかねせんせい」は4つの角度からぼくたちの家計を評価してくれます。

それが、

- 使える(支出)

- 貯める(貯金)

- 増やす(投資)

- 未来の資産シミュレーター

の4項目です。

この4つをバランス良く満たす家計こそが、「おかねせんせい」が認める優良家計です。

それぞれの項目について、もう少し詳しく見ていきましょう。

使える(支出)

一つ目は「使える」の項目です。

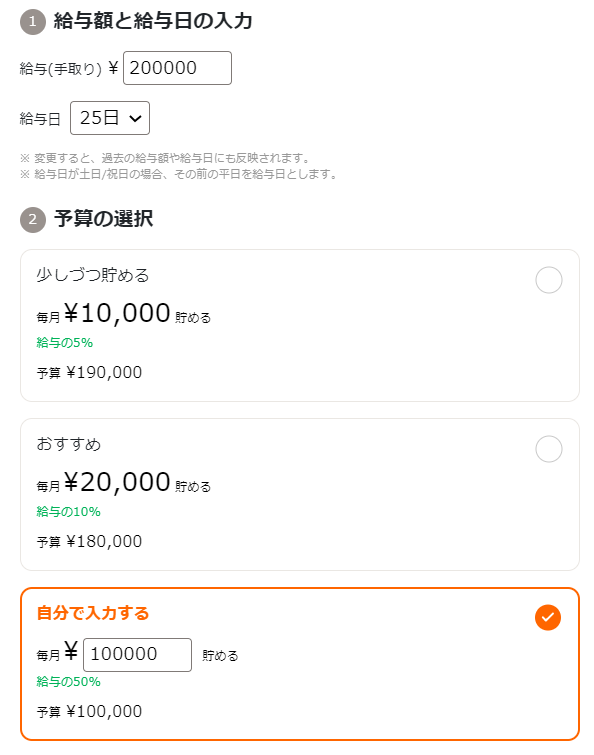

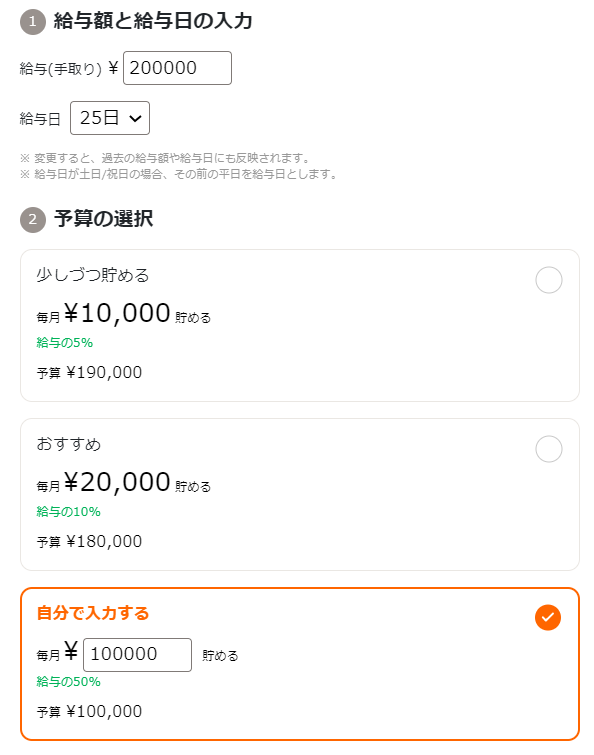

この項目では予算を設定することができ、自分の支出を管理することができます。

自分の給与を入力し、「いくら貯めるか」の予算を選択します。

ぼくはだいぶ攻めて50%!

基本は給与の10%が現実的な値になるのでしょうが、ぼくはだいぶ攻めて50%を目標にしています。

予算管理の機能はマネーフォワード本体の機能にもついていますので、あくまでこちらでは補助的な立ち位置になるかもしれません。

貯める(貯金)

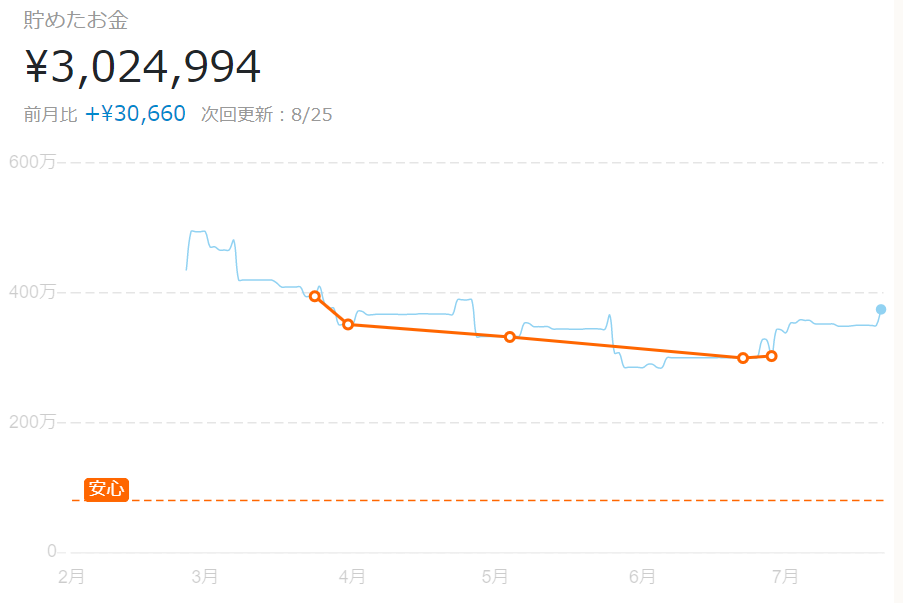

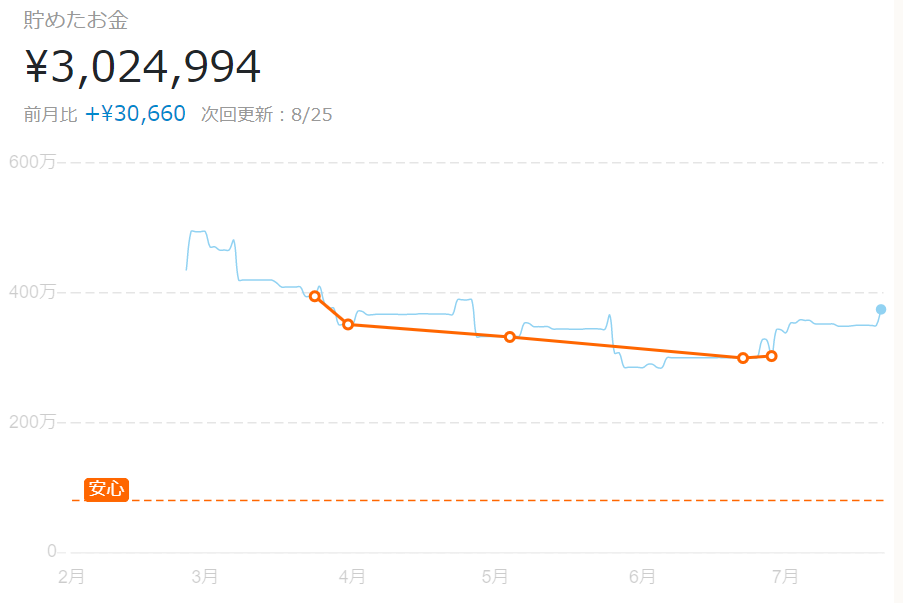

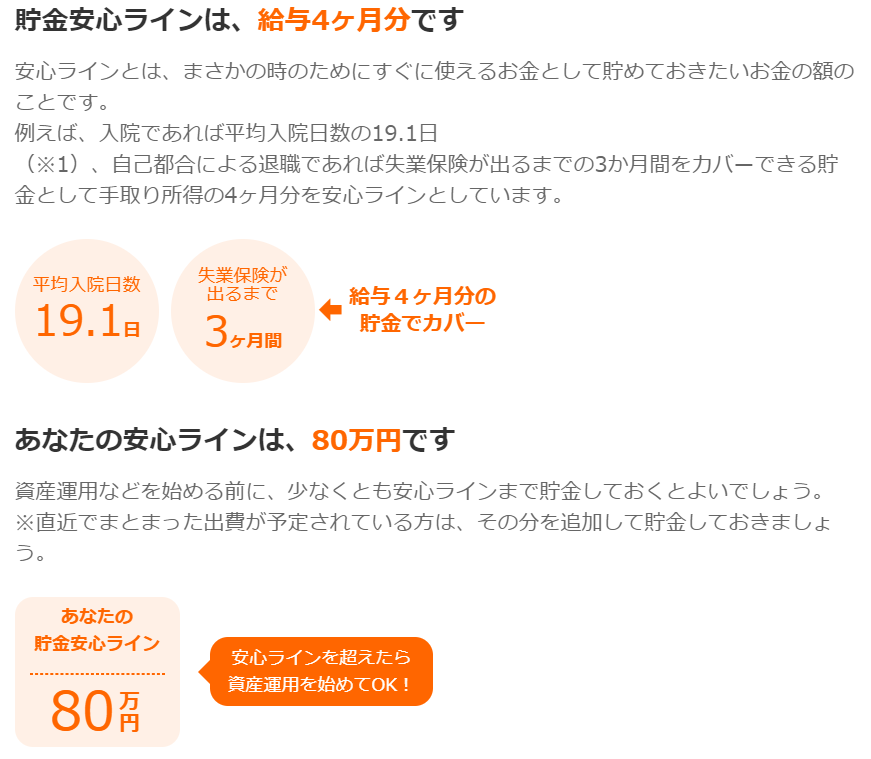

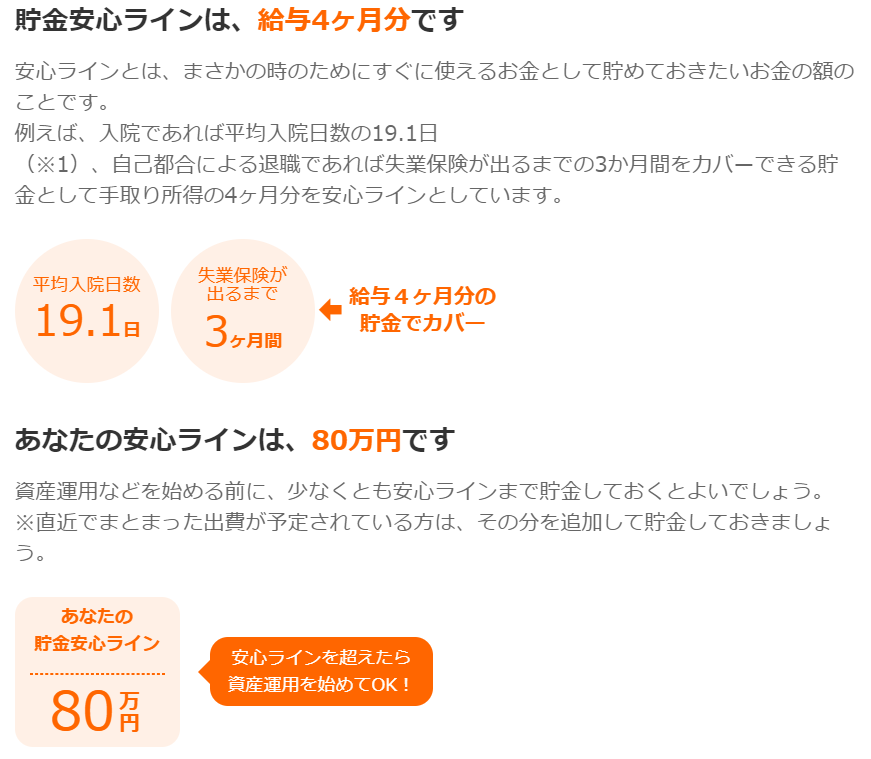

2つ目の項目は「貯める」です。

何かあった時のためのお金=生活防衛資金がしっかり貯まっているか、ということを評価してくれます。

おかねのせんせい的に言わせれば、「安心ライン」を超えていれば投資に資金を回してOKだそうです。

ちなみに「安心ライン」とは給与の4か月分だそうです。これだけあれば、入院期間+失業保険が出るまでの期間をカバーできるそうです。

逆に言えば「3か月間あれば次の職は見つかっているだろう」というやや楽観的な設定だと思います。

ぼくはビビりなので、生活防衛資金は生活費の6か月分=130万円と設定しています。

生活防衛資金の額は個人差があるかも。

どちらにせよ、全額投資に回すのは長期投資ではおすすめしません。

生活を守るための現金は、ある程度手元に残しておくのが暴落でも退場しないコツだと思います。

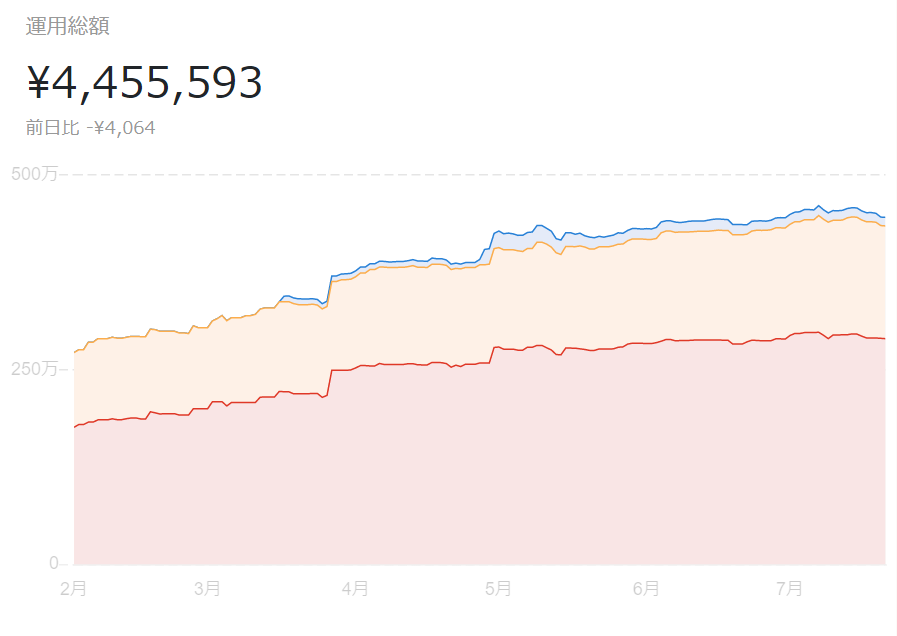

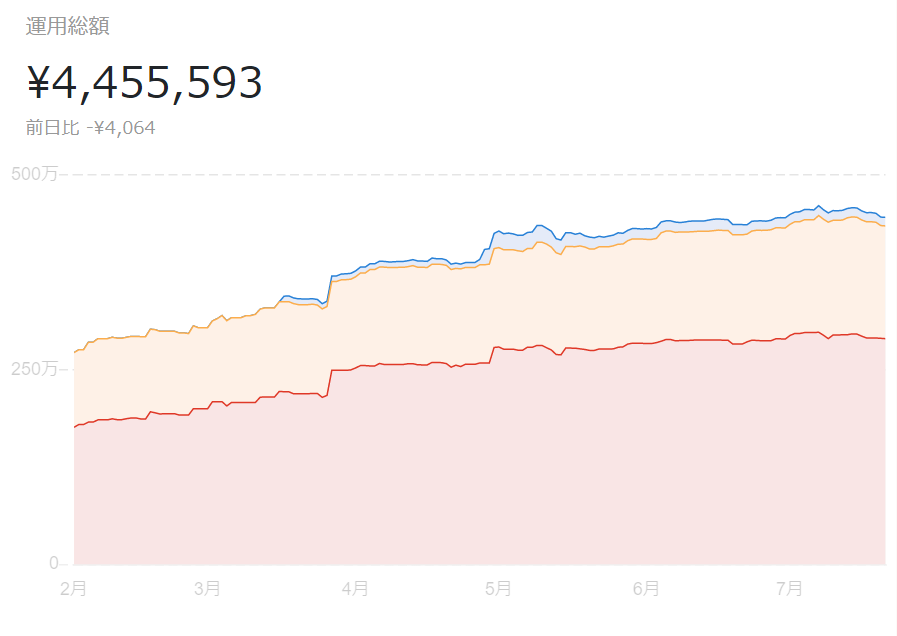

増やす(投資)

3つ目の項目は「増やす」です。

こちらは単純に「現金以外で運用している資産の総額」になります。

マネーフォワードの本体機能とは違ってBTCなどの暗号資産も現金と切り分けてくれるのがうれしいところです。

本体機能の方は暗号資産と現金が一緒のくくりで管理されるので、正直使いづらいです…

区分上は「通貨」ではあるので、現金と一緒にされるのはなんとなく理解はできます。ですが、日々万単位で評価額が増減する暗号通貨は無リスク資産とは言えないのではないでしょうか…

マネーフォワードさん、改善をお願いします!

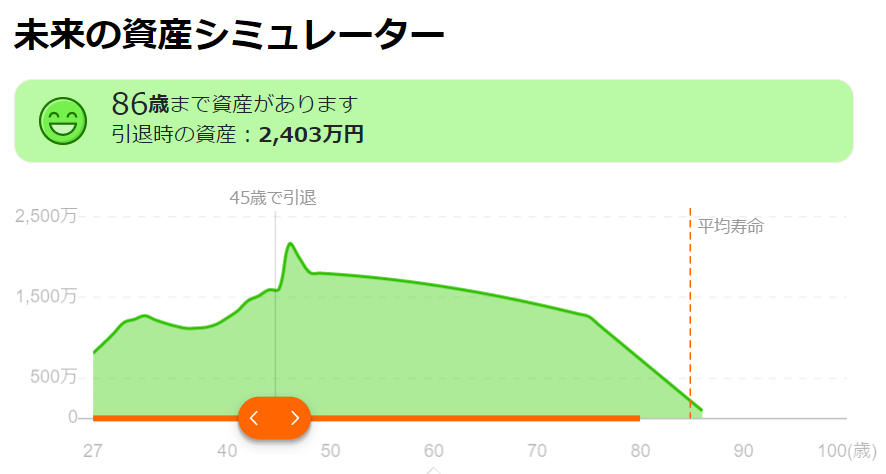

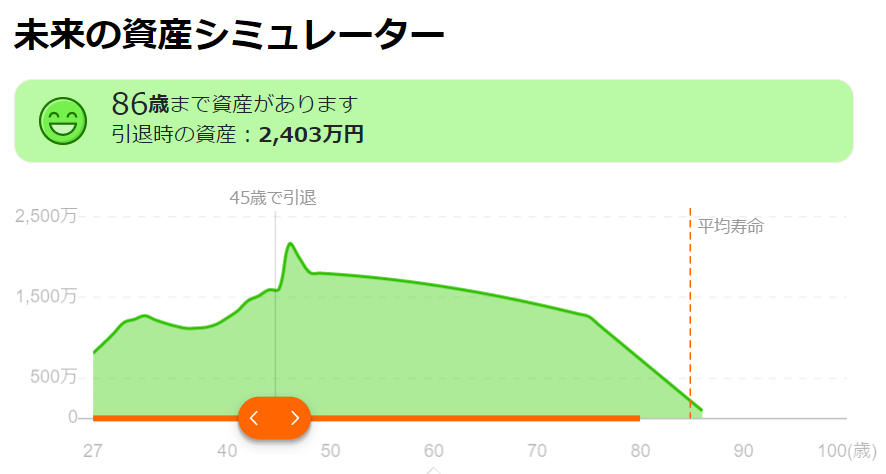

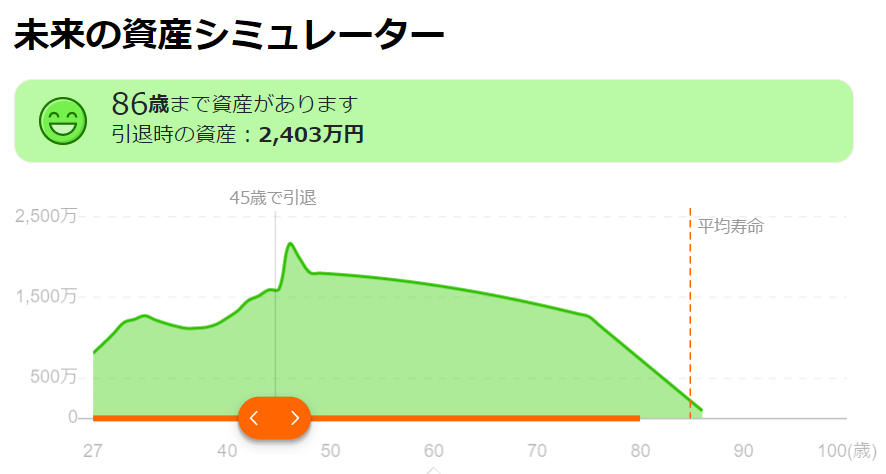

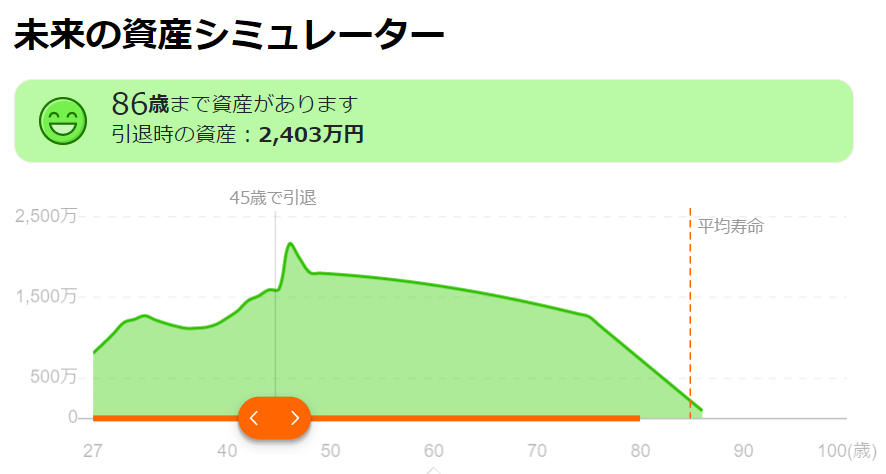

未来の資産シミュレーター

最後にぼくが一番面白いと思った機能がこちら。未来の資産シミュレーターです。

自分のライフプランを入力すると、資産が何歳まで持つのかをシミュレーションしてくれます。

ちなみにぼくの場合、45歳でリタイアしても86歳まで資産が持つという結果になりました。

具体的な設定方法についても簡単に紹介します。

画面下部「くわしく設定する」をクリックします。

年齢と給与・支出について、だいたいの数値でいいので入力します。

現在の貯金額、資産運用額、積立金額を入力し、運用利回りを設定します。

ぼくは投資に過度な期待はしておらず、リターンは低めに見積もっておきたいので、3%を選択しました。

次に子どもについての情報を入力します。

子どもは何人ほしいか、誕生予定は何年か、学校は私立?or公立?など、必要な項目を入力していきます。

ぼくは教育にお金を惜しみたくないので、すべて私立を選んでみました。

もちろん、子どもが増えれば増えるほど、私立の学校に通えば通うほどお金はかかります。

最後に老後に関する情報を入れていきます。

退職金は「勤続20年 退職金 平均」とかでググって適当に入れてみました。老後に贅沢な生活は望まないので、生活レベルは「ふつう」を選びました。

ここまで入力したら完了です。

自分の資産が何歳ぐらいまで持つのか?ということを簡単に計算してくれます。

正直、このシミュレーションがどんな計算式を基に試算されているかは分かりません。

なので、信ぴょう性のほどはどこまであるのかは正直分かりません。(笑)

もちろん人生は単純な右肩上がりのグラフではありませんし、収入・支出が増えるときもあれば、減るときもあると思います。

なので、この結果を過度に信用しすぎることなく、一つのシミュレーションの結果として受け止めておくのがいいのかなぁ~と思います。

まとめ:おかねせんせいは無料で使える有益ツール!

ここまでの内容をまとめていくよ!

- マネーフォワード「おかねせんせい」は無料で使える資産管理ツール!

- 「おかねせんせい」のいいところ3つ

- お金に関する本質的な知識・習慣が身につく

- 褒められると気持ちいい

- フィードバックがもらえる

- 「使える」「貯める」「増やす」「未来の資産シミュレーター」の4つの機能を活用して、計画的に資産形成を勧めよう!

マネーフォワード「おかねせんせい」はまだベータ版ではありますが、無料で資産形成のアドバイスを与えてくれる有益なツールです。

資産形成のモチベーションアップにもつながりますので、気になった方はぜひ試してみてください。

以下は関連記事だよ!

それでは、らくーんでした。また!