こんにちは!らくーん(@raccoon__FIRE)です。

20代のサラリーマン投資家です。

先日、こんな記事を書きました。

「自分の今後の人生について深く考えた結果、FIREを目指すのをやめた」という内容の記事です。

この記事ではそう考えるに至った4つの理由について記しています。

ここで問題となってくるのが、「じゃあなんのために投資をするのか」ということです。

目標とするゴールも期間も定めないで、自分の虎の子の資産をリスクにさらすのはあまりに危険です。

地図も羅針盤も持たず、大海原に船旅に出るようなものですね。

この状態は、どう考えても好ましくありません。

そこで今回は、バンガードが推奨する「4つの基本原則」にのっとって、自分の投資の目標を再度整理してみました。

この記事はこんな人におすすめです

- 投資の具体的な目標がない

- 投資の目標の決め方が分からない

- 目標をしっかり立てて計画的に投資したい

それではさっそく見ていきましょう!

なぜ「目標」が大事か

そもそもなぜ「目標」は大事なのでしょうか?

バンガードの4つの基本原則には、このように記載されています。

実行可能な投資目標を明確に設定すれば、投資家の皆さまが間違った方向に進むことを未然に防ぐことができます。

https://www.vanguardjapan.co.jp/docs/Vanguard-Investment-Principles-for-Japanese-investors-2017.pdf

「目標」とは、ぼくたち個人投資家が間違った方向に進むのを防ぐためとバンガードは主張します。

考えれば当たり前のことですね。

行き先も決めずに、目的地までどうやってたどり着くのでしょう?

「なんとなく」で投資を続けていたら、自分がイメージしていたゴールとは違った場所に行きつく可能性ががあります。

しかも、投資の世界にはさまざまな選択肢・情報があふれています。

目的地が分かっていたとしても、多くの投資家はそれらに惑わされ、心を揺さぶられ、結果として当初の目標を達成できなくなります。

「目標」を正しく設定することは、「資産の形成」というゴールを達成するために必須です。

投資をする目標を整理しよう

さて、次は実際に投資をする目標を整理していきましょう。

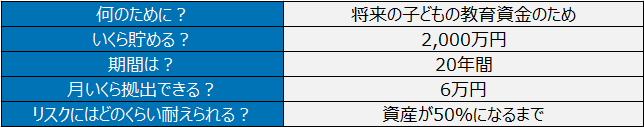

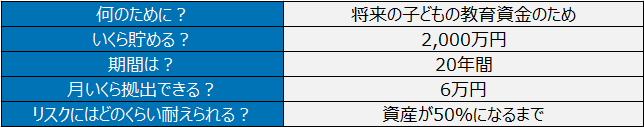

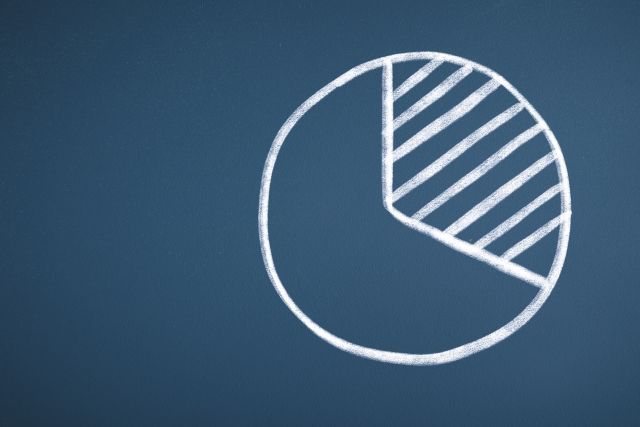

あらためてぼくの「投資目標」を整理してみるとこんな感じになります。

それぞれ順に説明していきますね。

何のために?

まず投資をする目的ですが、FIREを目指すのをやめたので、「将来の子どもの教育資金の調達」が目的となります。

いくら貯める?

一人にかかる教育費が「1,000万円」と仮定して、二人分の「2000万円」を目標とします。

期間は?

おおよそ子どもができて、大学に入学するであろう「20年後」を目標として資産形成します。

月にいくら拠出できる?

つみたてNISAの33,333円+別で30,000円程度で、月「6万円」の拠出を目指します。

リスクにどのくらい耐えれる?

個人的なリスク許容度のものさしとして、「資産が50%になるまで」と仮定します。

このあたりは年齢によってリスク許容度が変わってくると思うので、適宜調整します。

目標の妥当性を検証しよう

けっこう細かいところまで決めたね。

この目標は現実的なの?

楽天証券の「積立かんたんシミュレーション」を使って検討してみよう!

さて、ぼくが目指すべき「目標」と、それに必要な「期間」や「拠出額」を決めました。

これらの目標が十分妥当性があるか、楽天証券の「積立かんたんシミュレーション」で確認してみましょう。

必要事項を入力したところ、目標達成のために必要な期待リターンはこのようになりました。

必要なリターンは3.1%!

「積立かんたんシミュレーション」により、目標達成のために必要なリターンは3.1%だと分かりました。

過去の米国株式の平均リターンが6〜7%程度ですから、この値は十分実現可能性の高い期待リターンです。

目標達成のためのマイルール3つ

目標が決まり妥当性の検討も終わったところで、この目標をしっかりと達成するためにマイルールを3つ設定しました。

それぞれに共通することは、「市場に長く居座り続ける」「市場から撤退しない」ということを第一に考えている点です。

それでは、3つそれぞれについて具体的に見ていきましょう。

全世界に幅広く分散投資する

一つ目のマイルールが、「全世界に幅広く分散投資をする」です。

「米国集中か全世界分散か」はよく議論に上がるテーマです。

ぼくもかつては米国集中投資をしていましたが、現在は全世界分散が長期の資産形成には適していると考えています。

特にぼくがもっとも参考としているのが、バンガードの4原則です。

バンガードの主張では、全世界へ幅広く分散投資することで、

- ボラティリティ(値動きの上下幅)を下げれらる

- いろんな市場に対して利益を取り込む可能性を持てる

というメリットがあると主張しています。

ぼくが想定しているのは「20年」という長期の投資ですので、「市場から撤退しない」という点においても、国際分散投資の方に分があると判断しました。

今のところ、つみたてNISAは「emaxis slim 米国株式(s&p500)」で続けるつもりですが、それ以外の部分については、順次全世界株式に移行していくことを考えています。

※2021.2追記

つみたてNISAも「eMAXIS Slim 全世界株式(オールカントリー)」に変更しました。

現金と株式を50:50で保有する

二つ目のマイルールが、「現金と株式を50:50で保有する」です。

ここで50:50で持つという根拠は、「資産が50%になるまで耐えられる」という、ぼく自身のリスク許容度を踏まえています。

理論的には、株価が0円になったとしても総資産が減る割合は50%に抑えられるので、自分のリスク許容度の範囲内ということになります。

ただ、現実的には全世界の株が0円になることは考えにくいので、少し守りよりの資産配分ということになります。

債券じゃなくて現金で持つのはどうして?

現金の方が流動性が高いからだよ!

債券ではなく現金を保有する理由としては、「現金の方が流動性が高いから」という理由が挙げられます。

ぼくはまだ26歳と若く、さまざまなライフイベントで現金が急に必要になることが出てくる可能性があります。

そんなとき、個人的には「資産を取り崩す必要なく、すぐに出費に充てられる」ということは大きなメリットだと思います。

これらの理由から、「生活防衛資金」「結婚資金」とは別に現金を50%の割合で保有することを目標とします。

※2021.2追記

現金の保有比率を「25%」に変更しました。

年2回のリバランスを行う

マイルールの三つ目は、「年2回のリバランスを行う」です。

なんでリバランスはやる必要があるの?

定期的なリバランスを行う理由は、「必要以上に市場のリスクにさらされないため」です。

リバランスを怠ってしまうと、最初に決めた「現金:株式=50:50」という理想のアセットアロケーションから遠ざかってしまい、自分が想定しないリスクを抱える危険性があります。

そうなったまま放置してしまうと、株価の暴落時に手痛いダメージを受けてしまうことがあります。

何度も申し上げるように、インデックス投資で重要なことは「市場から撤退しないこと」ですから、リスクを避けるためにもリバランスは必須だと考えています。

今のところ具体的に考えているのは、

- 毎年6月と12月の年2回

- 現金:株式が50:50の割合になるように

リバランスをしていくことです。

このくらいの頻度のリバランスでも十分リスク管理は可能だと思います。

まとめ

ここまでの内容をおさらいしていくよ!

- 投資の目的は「教育資金の調達」

- 20年間×月6万円の拠出で2,000万円の達成が目標

- 目標達成のために3つのマイルールを守る

- 全世界に幅広く分散

- 現金と株式を50:50で保有

- 年2回リバランスする

今回、かなり具体的なところまで目標を落とし込んで設定しましたが、バンガードが言うように、「投資計画はマーケット環境の変化や、不測の事態に柔軟に対応できるように設計しておく必要がある」と思います。

今後さまざまな要素のために、この計画も柔軟に変えていく必要は出てくるかと思います。

しかし、現時点では自分にとってベストな投資計画ができたのではないかと思います。

この記事が、みなさんの投資計画の策定に少しでも役立てば幸いです。

明確な投資計画をたてて、ともに資産形成に励んでいきましょう!

それでは、らくーんでした!また!